Bitcoin là hội chứng hoa Tulip bất diệt

Đây là bài viết thể hiện quan điểm riêng của tác giả được đăng tải trên Bloomberg, không thể hiện quan điểm của Tạp Chí Bitcoin. Chúng tôi xin dịch lại nguyên văn cho bạn đọc. Các bạn có thể vào đọc bài gốc tại đây.

Tiền điện tử đầu tiên, nổi tiếng nhất đã thiết lập mức cao kỷ lục vào thứ 2 tuần này và gần đạt mức cao nhất $20,000 lần đầu tiên. Đã 3 năm kể từ đỉnh cuối cùng xảy ra vào tháng 12/2017, BTC đã thiết lập đỉnh mới sau một loạt các đồn đoán điên cuồng. Sau lần tăng đột biến lớn trước đó, vào cuối năm 2013, cũng phải mất khoảng 3 năm để King og Crypto đạt mức cao mới. Mặc dù có bản chất biến động vô lý nhưng một số mô hình đang xuất hiện. Bitcoin tiếp tục mang lại lợi nhuận cho những người có đủ tiền và thời gian để tận dụng. Mua ở mức cao nhất năm 2013 và bán ở mức cao nhất năm 2017, bạn sẽ có lợi nhuận hơn 100% mỗi năm. Điều này cũng đúng nếu bạn đã mua ở mức thấp gần đây vào năm 2018.

Giá BTC/USD (BitMEX) | Nguồn: Bloomberg

Năm 2017, tôi (tác giả) viết bài luận dài về sự tương đồng giữa Bitcoin và hoa Tulip. Như ai cũng biết, hội chứng hoa Tulip vĩ đại của Hà Lan đã sụp đổ chất đống và không bao giờ trở lại. Hiện tượng Bitcoin rõ ràng khác xa khi nó tiếp tục quay trở lại nhiều hơn, với số lượng dư thừa giống như hoa Tulip.

Sau năm 2013, rất nhiều tiền được đổ vào các phương thức để sử dụng công nghệ mới và các token, tiền điện tử mới xuất hiện trên thị trường. Nhiều vụ lừa đảo ít nhiều xảy ra trắng trợn. Nhưng giống như ở thế hệ trước, có cảm giác nhận ra giải pháp khi tìm hiểu vấn đề; mọi người bây giờ cũng đang tìm vấn đề để giải quyết nó.

Bitcoin được sử dụng nhiều hơn và thu được giá trị từ các hiệu ứng mạng. Nó tiếp tục có sức hấp dẫn đối với bất kỳ ai muốn đặt cược rằng các ngân hàng trung ương sẽ làm mất giá tiền fiat. Và một số tổ chức lớn tuyệt vọng với bất cứ điều gì mà lẽ ra phải tạo lợi nhuận trong điều kiện hiện tại đang bắt đầu tham gia đầu tư vào Bitcoin. Vấn đề ở chỗ Bitcoin không có giá trị nội tại và các chính phủ có thể đấu tranh gay gắt để giữ độc quyền phát hành tiền tệ của họ. Nhưng hiện tại, Bitcoin đang cho thấy một số dấu hiệu ngày càng trưởng thành như một loại tài sản và nó tồn tại lâu hơn nhiều so với trung bình của hoa tulip.

Tháng 11 đáng nhớ

Như nhiều người đã chỉ ra, tháng vừa qua là một tháng tuyệt vời đối với thị trường chứng khoán. Biểu đồ sau đây cho thấy chỉ số S&P 500 và FTSE của phần còn lại trên thế giới đều tăng trở lại mức 100 vào cuối tháng 10. Cả hai đều tăng hơn 10%.

S&P 500 (trắng) và FTSE (tất cả trên thế giới ngoại trừ chỉ số của Hoa Kỳ – xanh) | Nguồn: Bloomberg

Lợi nhuận gấp đôi trong một tháng là rất hiếm. Điều đó xảy ra vào tháng 4 năm nay, trong thời kỳ phục hồi sau Covid, nhưng chưa bao giờ xảy ra trong đợt phục hồi từ cuộc khủng hoảng tài chính toàn cầu. Có những tháng đạt giá trị gấp đôi là tháng 10/2011, khi thị trường phục hồi sau cú sốc hạ thấp hạng của Kho bạc Hoa Kỳ; một vụ khác vào tháng 12/1991 (các nhà đầu tư hào hứng với những gì được dự đoán là phục hồi nhanh chóng từ cuộc suy thoái năm đó, xảy ra cùng với Chiến tranh vùng vịnh và cũng cảm thấy nhẹ nhõm khi Liên Xô sắp thành công mà không đổ máu), và vào tháng 1/1987 (Thứ Hai Đen Tối). Những tháng như vậy đã từng phổ biến hơn và tác giả đã tìm thấy 3 tháng trong những năm đầu của thị trường tăng giá dưới thời Tổng thống Reagan: tháng 8 và tháng 10/1982 và tháng 8/1984.

Tháng 11 thực sự ấn tượng hơn ở bên ngoài lãnh thổ Hoa Kỳ. Tháng 11 dường như là tháng dương lịch tốt nhất được ghi nhận đối với chỉ số FTSE và đối với chỉ số MSCI EAFE (bao gồm thế giới phát triển bên ngoài Hoa Kỳ) và tăng 15.4% tính theo đồng đô la. Đó là rất nhiều cho một tháng dương lịch.

Như biểu đồ cho thấy, hiệu suất đáng chú ý của tháng 11 nhờ vào sự trùng hợp mà đợt bán tháo kết thúc vào ngày cuối cùng của tháng 10. Mức S&P 500 so với mức đỉnh trước đó vào tháng 9 thì không có gì thú vị bằng.

Định giá

Tuần này cũng sẽ có một ngày kỷ niệm. Alan Greenspan đã đưa ra cảnh báo nổi tiếng của mình về “sự phóng đại phi lý” trên thị trường chứng khoán vào ngày 5/12/1996. 24 năm đã trôi qua. Điều này gợi lên một số tín hiệu đáng lo ngại hơn về ngày hôm nay.

Cựu Chủ tịch Cục Dự trữ Liên bang Mỹ đã đúng về sự bất hợp lý, nhưng lại sai thời điểm nghiêm trọng. Thị trường tăng giá bùng phát dữ dội và hình thành bong bóng trong 3 năm sau bài phát biểu đó (một phần vì Greenspan đã mất nhiệt huyết trong việc chọc thủng phần dư thừa). Biểu đồ sau đây cho thấy bội số thu nhập từ giá bán và giá chuyển tiếp (theo tính toán của Bloomberg) cho S&P 500 bắt đầu từ thời điểm ông phát biểu. Cả hai đã vươn xa hơn nữa trong 3 năm sau đó, trước khi trải qua những năm tốt hơn của thập kỷ, dưới mức của tháng 12/1996 khi bong bóng internet vỡ.

Hiện tại, thật đáng báo động, tỷ lệ P/E (giá/lợi nhuận) gần như cao tương tự ở mức đỉnh dot-com, trong khi bội số bán đang ở mức kỷ lục. Đây là thời điểm mà vắc xin vẫn chưa được cho phép sử dụng và đại dịch Covid-19 tiếp tục khiến phương Tây phải chịu đựng lối sống hạn chế hoạt động kinh tế.

Chỉ số S&P 500: Tỷ lệ giá/doanh thu đã điều chỉ (trắng) và tỷ lệ P/E tốt nhất (xanh) | Nguồn: Bloomberg

Chỉ có một ngoại lệ, khó có thể thấy bất kỳ lý do nào để trả nhiều tiền hơn cho cổ phiếu vào thời điểm hiện tại so với tháng 12/1996 (khi tất cả đều có vẻ công bằng trong nhiều năm tới). Ngoại lệ là quan trọng. Lợi tức trái phiếu thấp hơn nhiều so với hồi đó.

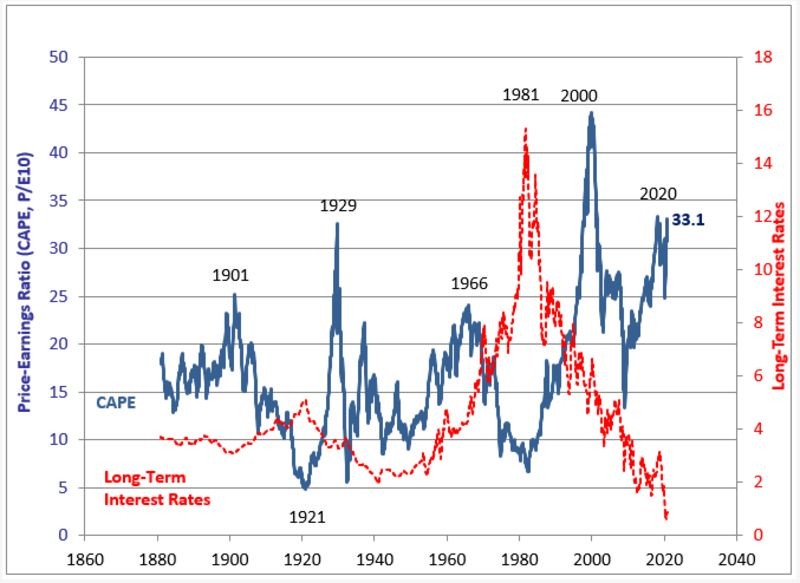

Giáo sư Robert Shiller của Đại học Yale đã viết sách về sự phóng đại phi lý theo đúng nghĩa đen. Đây là cuốn sách bán chạy nhất của ông, bao gồm một phương pháp định giá thị trường chứng khoán bằng cách sử dụng tỷ lệ giá-thu nhập được điều chỉnh theo chu kỳ hay còn gọi là CAPE. Tỷ lệ được tính bằng bội số của thu nhập trung bình trong 10 năm trước và do đó điều chỉnh cho xu hướng của thị trường để tính chu kỳ kinh tế, với P/E thấp hơn khi thu nhập dự kiến giảm và P/E cao hơn khi thu nhập dự kiến tăng. Shiller tiếp tục cập nhật thước đo CAPE của S&P, nhưng ông luôn công bố nó trên một biểu đồ cho thấy lãi suất dài hạn. Đây là bản cập nhật mới nhất, được biên soạn khi kết thúc giao dịch ngay trước Lễ Tạ Ơn:

Tỷ lệ giá-thu nhập (xanh) và lãi suất dài hạn (đỏ)

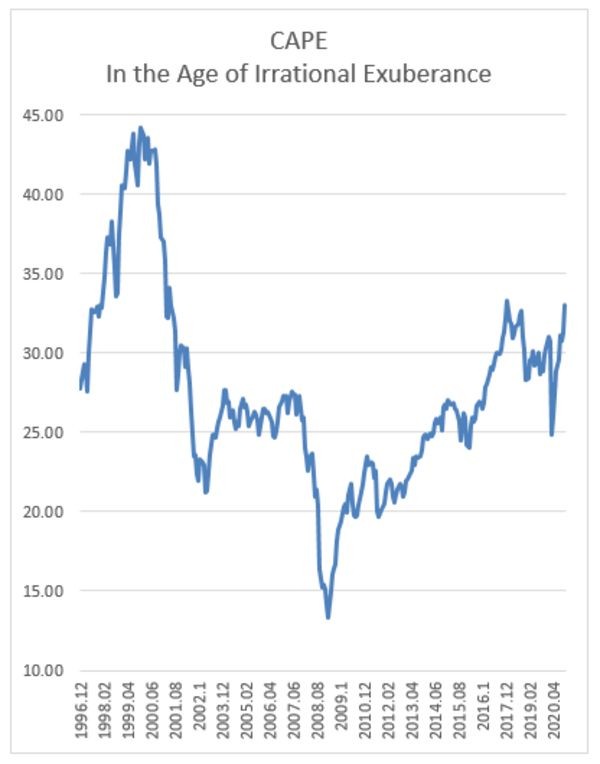

Định giá chứng khoán cao hơn một chút so với trước khi xảy ra Đại khủng hoảng năm 1929, đây là một bước ngoặt mà mọi người không ai mong muốn. Kể từ khi bong bóng dot-com vỡ, định giá chỉ một lần cao hơn hiện tại là vào tháng 1/2018, ngay trước khi có một đợt điều chỉnh tồi tệ. Dưới đây là biểu đồ CAPE kể từ bài phát biểu của Greenspan:

Ở khía cạnh tốt đẹp hơn, tỷ lệ thấp hơn đáng kể so với bất kỳ thời điểm nào trong 140 năm mà Shiller theo dõi trong nghiên cứu của mình. Rõ ràng, chi phí đi vay quá thấp có nghĩa là thu nhập trong tương lai phải được chiết khấu ở mức thấp hơn và định giá doanh nghiệp phải cao hơn. Nhưng cao hơn bao nhiêu?

Sử dụng các con số từ bảng tính của Shiller, tác giả thấy rằng CAPE trung bình trong lịch sử là 17.1, chỉ bằng một nửa so với 33.1 hiện tại. Lợi suất trung bình trong 10 năm là 4.52% (cuối những năm 1970 và đầu những năm 1980 là một ngoại lệ lớn so với quy chuẩn lịch sử), trong khi hiện nay là 0.88%. Có thể hình dung, lãi suất thấp chứng minh cho bội số thu nhập ở mức này, nhưng thật không dễ chịu khi nghĩ về điều gì sẽ xảy ra với giá cổ phiếu nếu lợi tức trái phiếu từng tăng đáng kể và bền vững. Diễn biến điều chỉnh của thị trường trong năm 2013 (trong thời kỳ Taper Tantrum) và đầu, cuối năm 2018 đều do nỗi sợ hãi về việc tăng tỷ giá thúc đẩy.

Do vậy, định giá thị trường chứng khoán Hoa Kỳ hiện tại có thể không quá cao một cách phi lý, nhưng họ coi đó là điều hiển nhiên và cũng cho rằng thị trường trái phiếu hợp lý.

Kim loại đồng lên ngôi

Cuối cùng, một cột mốc khác là giá đồng hiện đạt mức cao nhất trong 7 năm. Hấp dẫn nhất, điều này được kết hợp với sự sụt giảm của giá vàng, vốn đã phải chịu điều chỉnh 13% trong 2 tháng qua. Đặt chúng lại với nhau và bạn có một sự gia tăng đáng kinh ngạc trong tỷ lệ đồng/vàng, một dấu hiệu cổ điển của sự lạc quan về tăng trưởng kinh tế:

Thị trường đồng giao ngay (ngày 30/11/2020) | Nguồn: Bloomberg

Diễn biến gia tăng trong tháng 11 vào thời điểm mà phần lớn nền kinh tế thế giới vẫn còn suy yếu thậm chí phi thường hơn sự tăng trưởng của thị trường chứng khoán. Nó không nhờ vào bất cứ điều gì từ những sự kiện bất thường.

Tuy nhiên, chỉ mới 4 năm kể từ khi tỷ lệ đồng/vàng có một tháng tốt như thế này. Và tháng 11/2016 cũng là tháng bầu cử tổng thống Hoa Kỳ. Trong cả hai trường hợp, những câu chuyện xung quanh cuộc bầu cử nhanh chóng trở thành lý do để lạc quan.

Quay trở lại năm 2016, Tổng thống Trump đắc cử được cho là tốt cho tăng trưởng, cắt giảm thuế, bãi bỏ quy định và bắt đầu đầu tư cơ sở hạ tầng để thúc đẩy tăng trưởng. Điều này cuối cùng làm rung chuyển thế giới trong nhiều năm bởi vì chính sách tiền tệ. Tháng 11 này, Tổng thống đắc cử Biden được cho là sẽ tốt cho tăng trưởng, tái thiết thương mại, khởi động tăng trưởng bằng đầu tư cơ sở hạ tầng và sử dụng Bộ trưởng Tài chính (rất có thể là Janet Yellen) để giúp xây dựng lại thị trường lao động Hoa Kỳ.

Đúng vậy, lần này vắc xin cũng là một yếu tố chính. Nhưng điều đáng chú ý là một chỉ số cơ bản, được thúc đẩy bởi nhu cầu đối với các kim loại rất khác nhau, dường như đã được khơi dậy một cách bình đẳng bởi cả chiến thắng và thất bại của Donald Trump.

Minh Anh

Theo Bloomberg

Theo dõi trang Twitter | Theo dõi kênh Telegram | Theo dõi trang Facebook