Hướng dẫn giao dịch tiền điện tử cho người mới bắt đầu

Giới thiệu toàn diện về giao dịch Bitcoin và tiền điện tử.

Với khối lượng giao dịch trung bình trong 24 giờ là khoảng 50 tỷ đô la trong năm nay và thường xuyên vượt qua mốc 100 tỷ đô la, thị trường tiền điện tử đã phát triển đáng kể kể từ những năm đầu của chúng. Ngày nay, những người tham gia thị trường tiền điện tử bao gồm sự kết hợp của các nhà đầu tư bán lẻ và những nhà đầu tư tổ chức với rất nhiều loại tài sản kỹ thuật số – dẫn đầu là Bitcoin, được coi là một loại hình đầu tư thay thế.

Nếu bạn chưa quen với thị trường tiền điện tử, hướng dẫn này sẽ giới thiệu cho bạn những điều cơ bản về giao dịch tiền điện tử, khiến bạn cảm thấy tự tin hơn.

Mua thấp, bán cao

Về cốt lõi, giao dịch liên quan đến việc mua và bán một tài sản nhằm kiếm lợi nhuận. Mặc dù giao dịch ngày nay liên quan đến các công cụ khác nhau, tương đối phức tạp (hợp đồng tương lai, quyền chọn, hoán đổi (swap), v.v.) và các chiến lược (bảo hiểm rủi ro, short, long, chênh lệch giá, v.v.), nguyên tắc cơ bản của việc mua thấp và bán cao vẫn có liên quan xuyên suốt.

Mục tiêu chính của các trader là mua một tài sản ở một mức giá nhất định và bán nó sau đó với giá cao hơn (trong giao dịch long), bỏ túi phần chênh lệch dưới dạng lợi nhuận. Thứ tự giao dịch có thể thay đổi – như trường hợp giao dịch short, trong đó trader cố gắng bán cao trước và mua thấp sau – nhưng mục tiêu là như nhau.

Về lý thuyết, điều này nghe có vẻ như là một khái niệm đơn giản, nhưng trên thực tế, nó liên quan đến việc đánh giá giá thị trường của tài sản, và liệu nó có được định giá thấp hay định giá quá cao tại bất kỳ thời điểm nào. Rốt cuộc, bạn chỉ có thể bán một tài sản với giá cao hơn nếu người khác tin rằng nó đáng giá hơn và sẵn sàng trả tiền cho nó.

Lãi lỗ đã thực hiện và chưa thực hiện

Tham gia giao dịch, cho dù bạn mua hay bán, còn được gọi là thực hiện một vị thế và có thể rất thú vị khi thấy vị thế của bạn thu được lợi nhuận khi thị trường di chuyển theo hướng có lợi cho bạn. Tuy nhiên, bất kỳ lợi ích nào bạn thấy so với vị thế của mình đều là chưa thực hiện (còn được gọi là lợi nhuận trên giấy) cho đến khi bạn thực sự thoát khỏi vị thế. Thoát khỏi vị thế có nghĩa là bán tài sản bạn đang nắm giữ (đối với giao dịch long) hoặc mua lại (đối với giao dịch short).

Ví dụ: Nếu bạn mua 1 BTC với giá 5,000 đô la trong vụ tai nạn tháng 3 năm 2020 với dự đoán về sự tăng giá trong tương lai, thì bạn đã đạt được hiệu quả lâu dài. Nếu bạn vẫn đang nắm giữ đồng coin đó, hiện có giá trị khoảng 32,000 đô la, bạn có khoản lợi nhuận chưa thực hiện là 27,000 đô la (tức là 32,000 đô la – 5,000 đô la).

Tuy nhiên, nếu giá Bitcoin giảm xuống còn 17,000 đô la trong giờ gian tới, thì khoản lợi nhuận tiềm năng của bạn cũng sẽ giảm xuống còn 12,000 đô la. Ví dụ này chứng minh rằng lợi nhuận thực tế của bạn sẽ chỉ được thực hiện khi bạn bán đồng coin đó và thoát khỏi vị thế mua của mình. Cho đến lúc đó, bạn chỉ có thể nhìn vào lợi ích tiềm năng hoặc chưa thực hiện được.

Tương tự, biến động giá không thuận lợi dẫn đến “lỗ trên giấy” cũng chỉ được thực hiện khi bạn thoát khỏi vị thế. Trong cả hai trường hợp, với tư cách là một nhà đầu tư, điều quan trọng là cần lưu ý sự phân biệt giữa lãi và lỗ chưa thực hiện và đã thực hiện, hoặc báo cáo kết quả kinh doanh (P&L). Lãi và lỗ chỉ thực sự khi chúng được nhận ra.

Giao dịch hoặc đầu tư

Giao dịch và đầu tư là hai hoạt động khác nhau, ngay cả khi mục tiêu của chúng hơi giống nhau. Cả nhà đầu tư và trader đều tìm kiếm lợi nhuận, nhưng tư duy, chiến lược và cam kết của họ rất khác nhau.

Khi bạn đầu tư vào một tài sản, chẳng hạn như BTC, về cơ bản bạn đang mua vào ý tưởng và thậm chí cả văn hóa đằng sau nó. Bạn có thể cam kết giữ vị trí của mình (hodl) BTC của bạn trong nhiều năm, nếu không phải là nhiều thập kỷ. Ngược lại, khi bạn chỉ đơn thuần giao dịch BTC, bạn không có cam kết như vậy và chỉ quan tâm đến giá thị trường ngắn hạn và các sự kiện thúc đẩy nó.

Mặc dù không có khoảng thời gian ấn định nào phân biệt giao dịch với đầu tư, nhưng các trader thường tích cực hơn các khung thời gian ngắn hơn, cụ thể theo mục tiêu. Ví dụ: Các trader giao dịch trong ngày, giữ các vị trí của họ hàng giờ trong ngày, nhưng những người mở rộng (một nhóm nhỏ các trader trong ngày) có thể vào và thoát các vị trí trong vài phút, nếu không phải vài giây.

Sự lựa chọn giữa giao dịch và đầu tư phụ thuộc vào mục tiêu tài chính cá nhân của bạn và đánh giá về giá cả, giá trị và triển vọng của tài sản bạn chọn, cả trong ngắn hạn và dài hạn.

Hiểu thị trường tiền điện tử

Mặc dù giao dịch không yêu cầu nghiêm ngặt một thị trường, nhưng có một thị trường thì sẽ có lợi ích đáng kể. Về lý thuyết, bạn có thể giao dịch bất cứ thứ gì bằng cách mua trực tiếp từ người bán và bán cho người khác (giả sử từ hàng xóm của bạn và sau đó cho người bạn biết), nhưng trường hợp này không thể mở rộng được.

Các thị trường như sàn giao dịch tiền điện tử có nhiều lợi thế, nhưng có lẽ cơ bản là khả năng cung cấp thanh khoản, có nghĩa là các trader có thể nhanh chóng hoàn thành các giao dịch đồng thời trong vài phút mà không cần tìm kiếm hoặc chờ đợi người mua và người bán. Tính thanh khoản của thị trường là thuật ngữ chỉ mức độ bạn có thể mua hoặc bán một tài sản dễ dàng và nhanh chóng theo các lệnh có sẵn trên thị trường, mà giao dịch của bạn không ảnh hưởng mạnh đến giá thị trường của tài sản.

Nói chung, tài sản có thanh khoản là tài sản mà nhiều người quan tâm khi giao dịch, có nghĩa là khối lượng giao dịch cho tài sản đó cao và giá của tài sản không thay đổi đáng kể giữa các giao dịch. Các thị trường như sàn giao dịch tập hợp nhu cầu về một tài sản nhất định ở một nơi tập trung để người mua và người bán có thể khớp lệnh với nhau một cách dễ dàng và nhanh chóng hơn.

Do nhu cầu về tính thanh khoản, chỉ số giá đáng tin cậy, giao dịch an toàn và các tính năng khác, gần như tất cả giao dịch tiền điện tử ngày nay đều được thực hiện trên các sàn giao dịch chuyên dụng hoặc thông qua các nhà môi giới chuyên biệt.

Ví dụ: với các sàn giao dịch chuyên dụng, bạn có thể mua hoặc bán BTC và một loạt các loại tiền điện tử được hỗ trợ khác gần như ngay lập tức, 24 giờ một ngày và bảy ngày một tuần, với một khoản phí rất nhỏ cho mỗi giao dịch.

Giao dịch giao ngay hoặc giao dịch phái sinh

Thị trường tiền điện tử phần lớn tuân theo các định dạng tương tự như các sàn giao dịch truyền thống của chúng và được chia thành giao ngay (spot) và phái sinh. Thị trường giao ngay là nơi bạn có thể mua hoặc bán tiền điện tử ngay lập tức và nhận được tiền / token thực tế mà bạn đang giao dịch. Thị trường phái sinh giao dịch với các hợp đồng – chẳng hạn như hợp đồng tương lai, quyền chọn và swap – theo dõi hoặc thu được giá trị của chúng từ một loại tiền điện tử cơ bản. Các giao dịch liên quan đến hợp đồng phái sinh không phải lúc nào cũng cung cấp tiền / token thực tế cho trader.

Về bản chất, phái sinh là sản phẩm giao dịch phức tạp hơn và thường có rủi ro cao hơn so với giao dịch giao ngay. Trong khi hướng dẫn này chủ yếu tập trung vào những điều cơ bản về giao dịch giao ngay, hầu hết các nguyên tắc rộng hơn cũng có thể áp dụng cho giao dịch phái sinh.

Các cặp giao dịch

Thị trường tiền điện tử, giống như thị trường truyền thống, có nhiều cặp khác nhau được liệt kê để giao dịch (mỗi cặp đại diện cho một thị trường), được biểu thị bằng sự kết hợp của các mã tài sản, chẳng hạn như BTC / USDT, ETH / BTC hoặc LTC / BTC. Mỗi cặp thị trường đề cập đến hai loại tiền tệ. Đây không phải lúc nào cũng là tiền điện tử, vì một số sàn giao dịch hỗ trợ các cặp giao dịch fiat – nghĩa là giao dịch giữa tiền điện tử và tiền fiat, hoặc tiền tệ do chính phủ phát hành – chẳng hạn như BTC / USD, BTC / EUR hoặc BTC / VND. Các cặp này phản ánh định giá hoặc tỷ giá hối đoái. Tiền tệ đầu tiên trong cặp là tiền tệ “cơ sở” và tiền tệ thứ hai là tiền tệ “định giá”.

Các cặp giao dịch là cách giá tiền điện tử thường được phản ánh, đặc biệt là trên các sàn giao dịch. Ví dụ: một cặp BTC / USDT giao dịch ở mức 32,000 USDT có nghĩa là 1 BTC bằng 32,000 USDT, hoặc khoảng 32,000 đô la. Tương tự, ETH / BTC ở mức 0,023 có nghĩa là 1 ETH bằng 0.023 BTC, hoặc khoảng 784 đô la tại thời điểm viết bài.

Tiền điện tử

Như đã thảo luận ở trên, các cặp giao dịch bao gồm tiền tệ cơ sở và tiền tệ định giá. Mặc dù tiền tệ cơ sở có thể là bất kỳ loại tiền điện tử nào được liệt kê trên sàn giao dịch, nhưng tiền tệ định giá thường bị hạn chế hơn.

Trong không gian tiền điện tử, BTC là tiền tệ kỹ thuật số hàng đầu và cũng là đồng tiền định giá chủ yếu trong các cặp giao dịch bằng tiền điện tử. Stablecoin USDT và altcoin hàng đầu, ETH là các loại tiền tệ định giá phổ biến khác. Ngoài ra những đồng coin nền tảng của các sàn giao dịch cũng được sử dụng làm tiền điện tử định giá.

Đơn vị tiền Fiat

Các cặp được định giá bằng Fiat, so với các cặp bằng tiền điện tử, trực quan hơn cho các trader cân bằng tài khoản của họ bằng các loại tiền fiat tương ứng của họ. Ví dụ: một trader hoạt động bằng đô la có thể thích giao dịch BTC / USD hoặc các cặp tương đương để xem giá BTC được niêm yết bằng đô la.

Tuy nhiên, hầu hết các sàn giao dịch tiền điện tử sử dụng stablecoin thay vì tiền tệ fiat thực tế để đại diện cho các cặp có mệnh giá fiat. USDT cho đến nay là stablecoin được chốt theo giá đô la được sử dụng phổ biến nhất trên thị trường, nhưng các stablecoin khác bao gồm TrueUSD (TUSD), USD Coin (USDC), USDK….

Lựa chọn cặp giao dịch

Cả hai cặp giao dịch tiền điện tử và fiat đều có ưu và nhược điểm, lựa chọn của bạn tùy thuộc vào mục tiêu và giới hạn giao dịch của bạn.

Ví dụ: Các trader muốn duy trì và có khả năng tăng lượng nắm giữ BTC của họ (bất kể giá fiat của chính Bitcoin dao động như thế nào) sẽ ưa thích các cặp bằng BTC. Tuy nhiên, mọi người cuối cùng đều giao dịch vì lợi nhuận fiat và muốn lợi nhuận của họ không thay đổi theo biến động giá tiền tệ định giá sẽ chọn các cặp fiat.

Tìm hiểu giá cả và hoạt động thị trường

Bây giờ chúng ta đã đề cập đến các cặp giao dịch và định giá, chúng ta sẽ thảo luận về cách định giá, về mặt lý thuyết là giá thị trường – xuất hiện như thế nào.

Nếu cặp BTC / USDT được định giá ở mức 32,000 USDT, điều đó có nghĩa là tỷ giá thị trường cho 1 BTC là 32,000 USDT. Tuy nhiên, trong thực tế – và đặc biệt là với các thị trường tiền điện tử biến động – đây là một mô tả quá đơn giản về giá của 1 BTC, vì giá được báo chính xác có thể thay đổi và không nhất thiết phải áp dụng cả hai cách (bạn không phải lúc nào cũng mua và bán ngang giá).

Con số này (32,000 USDT) chỉ là mức giá cuối cùng mà tại một giao dịch, bất kể giá trị giao dịch đó nhỏ như thế nào, nhưng đã được thực hiện trên thị trường. Mặc dù về mặt kỹ thuật, điều đó làm cho nó trở thành giá thị trường, nhưng nó rất khó có thể là giá bạn thực sự nhận được trên thị trường cho các lệnh mua hoặc bán của mình.

Thay vào đó, các định giá thực tế có sẵn trên thị trường được thể hiện bằng “yêu cầu – asks” và “giá thầu – bids”, trong đó yêu cầu là lệnh bán (tức là tôi muốn bán BTC ở một mức giá nhất định) và giá thầu là lệnh mua (tức là tôi muốn mua BTC ở một mức giá nhất định).

Yêu cầu và giá thầu, người tạo và người nhận

Như đã thảo luận ở trên, có sự khác biệt giữa giá giao dịch cuối cùng và giá thị trường thực tế. Giá thị trường thực tế phụ thuộc vào các yếu tố khác nhau như chênh lệch giữa yêu cầu và giá thầu và độ sâu của chúng.

Được định nghĩa một cách đơn giản, yêu cầu là lệnh bán và giá thầu là đề nghị mua hiện đang được liệt kê trên một thị trường nhất định. Mỗi yêu cầu và giá thầu bao gồm một mức giá và số tiền. Ví dụ: một yêu cầu có thể yêu cầu mua 0.5 BTC với giá 32,000 đô la cho mỗi BTC – điều này có nghĩa là tổng giá lệnh giao dịch sẽ là 32,000 đô la x 0,5 BTC = 16,000 đô la. Tương tự, một giá thầu có thể dành cho 0.25 BTC ở mức 30,000 đô la mỗi BTC, có nghĩa là người đặt giá sẵn sàng mua 0.25 BTC với giá trị 7,500 đô la (tức là tổng giá lệnh giao dịch sẽ là 30,000 đô la x 0,25 BTC = 7,500 đô la).

Cả yêu cầu và giá thầu đều có sẵn để được thực hiện mua hoặc thực hiện bán bởi bất kỳ ai trên sàn giao dịch (trừ khi yêu cầu hoặc giá thầu bị trader hủy bỏ trước khi được thực hiện). Tuy nhiên, trong cả hai trường hợp, bạn không cần phải điền vào toàn bộ số tiền yêu cầu hoặc giá thầu. Bạn có thể chọn bất kỳ số tiền nào nhỏ hơn và lên đến số tiền được định giá

Khi giao dịch trên bất kỳ thị trường nào, bạn có hai sự lựa chọn. Bạn có thể thực hiện hoặc nhận bất kỳ yêu cầu và giá thầu nào hiện có hoặc tạo của riêng bạn. Khi làm như vậy, bạn cũng có thể chọn trở thành người tạo hoặc người nhận, và lệnh giao dịch (order) của bạn tùy thuộc vào từng trường hợp. Những người tạo được khuyến khích với mức phí thấp hơn, vì họ tăng thêm tính thanh khoản cho thị trường bằng cách chủ động đề xuất các giao dịch, trong khi người nhận trả phí cao hơn một chút vì họ loại bỏ thanh khoản bằng cách lấp đầy và tiêu thụ các lệnh giao dịch hiện có (tức là những lệnh giao dịch do người tạo đề xuất).

Ví dụ: Nếu bạn nhìn vào thị trường BTC / USDT và thấy rằng nó có giá bán thấp nhất là 32,000 USDT và giá thầu cao nhất là 31,800 USDT, điều đó có nghĩa là mức giá thấp nhất mà bất kỳ ai sẵn sàng bán 1 BTC tại thời điểm đó là 32,000 USDT và giá cao nhất mà bất kỳ ai sẵn sàng mua 1 BTC là 31,800 USDT. Bạn có thể chọn nhận một trong những lệnh giao dịch này hoặc lệnh giao dịch của riêng bạn.

Giả sử bạn chọn yêu cầu của riêng mình (tức là lệnh bán): Bạn chuẩn bị bán BTC của mình (bất kỳ số lượng nào) ở mức giá 31,000 USDT mỗi BTC. Trong trường hợp đó, lệnh bán của bạn sẽ được hiển thị trên thị trường dưới dạng yêu cầu hàng đầu, vì nó thậm chí còn thấp hơn mức yêu cầu trước đây, muốn 32,000 USDT mỗi BTC.

Miễn là không có ai khác đang bán BTC với tỷ giá thấp hơn của bạn (31,000 USDT mỗi BTC), yêu cầu của bạn sẽ là yêu cầu đầu tiên được thực hiện trên thị trường.

Với cách thị trường tự do liên quan đến việc người mua và người bán định giá mong muốn của họ – bất kể cao hay thấp – thị trường tự cân bằng bằng cách chọn những người bán có giá thấp nhất (tức là người bán có giá thấp nhất) và giá thầu cao nhất (tức là người mua có giá cao nhất ưu đãi), vì chúng đại diện cho giá ưu đãi nhất.

Độ sâu thị trường và mức chênh lệch

Mặc dù rất quan trọng đối với hoạt động thị trường, nhưng yêu cầu và giá thầu không phản ánh toàn bộ bức tranh của riêng chúng. Như đã đề cập ở trên, một yêu cầu hoặc giá thầu có thể là bất kỳ số tiền nào, thậm chí thấp nhất là 0,001 BTC (khoảng 32 đô la, tại thời điểm viết bài).

Nếu ai đó chỉ muốn bán 0,001 BTC và giả sử yêu cầu này ở trên cùng của thị trường (tức là vì nó đưa ra mức giá thấp nhất cho 1 BTC trên thị trường tại thời điểm đó), thì nếu bạn cố gắng mua thêm hơn 0,001 BTC, bạn sẽ tự động có yêu cầu hàng đầu. Tuy nhiên, số tiền lệnh giao dịch còn lại của bạn (trên 0,001 BTC) sẽ nằm trong hàng đợi để được lấp đầy bởi yêu cầu tốt nhất tiếp theo, cho đến khi đơn đặt hàng của bạn được hoàn thành.

Ở đây cần đề cập rằng, sẽ luôn có sự khác biệt về giá giữa giá đặt mua thấp nhất và giá thầu cao nhất – như chúng ta đã thấy trong ví dụ trên, trong đó giá thầu thấp nhất là 32,000 USDT và giá thầu cao nhất là 31,800 USDT. Sự khác biệt về giá này được gọi là thị trường, hoặc chênh lệch giá mua – bán. Nếu không có sự chênh lệch này, sẽ không có động lực nào để các nhà tạo lập thị trường cung cấp thanh khoản bằng cách thực hiện một lệnh yêu cầu hoặc giá thầu, vì họ cũng muốn mua thấp và bán cao. Tuy nhiên, trong các thị trường có tính thanh khoản cao, mức chênh lệch này rất chặt chẽ – có nghĩa là có một sự khác biệt nhỏ giữa giá mua và giá bán – trong khi các thị trường có tính thanh khoản thấp thường có mức chênh lệch rộng hơn.

Sau khi hiểu chênh lệch giá thầu – yêu cầu, bây giờ hãy tưởng tượng nếu hầu hết các yêu cầu hoặc giá thầu trên thị trường là với số tiền rất nhỏ, giả sử khoảng 0,002 BTC mỗi giá. Với cách thức các câu hỏi và giá thầu được sắp xếp theo thứ tự tăng dần và giảm dần, giá mua hoặc giá bán của bạn trở nên kém thuận lợi hơn khi bạn di chuyển qua một trong hai cột (trong số các yêu cầu hoặc giá thầu), vì chênh lệch giá thầu – yêu cầu sẽ mở rộng đáng kể.

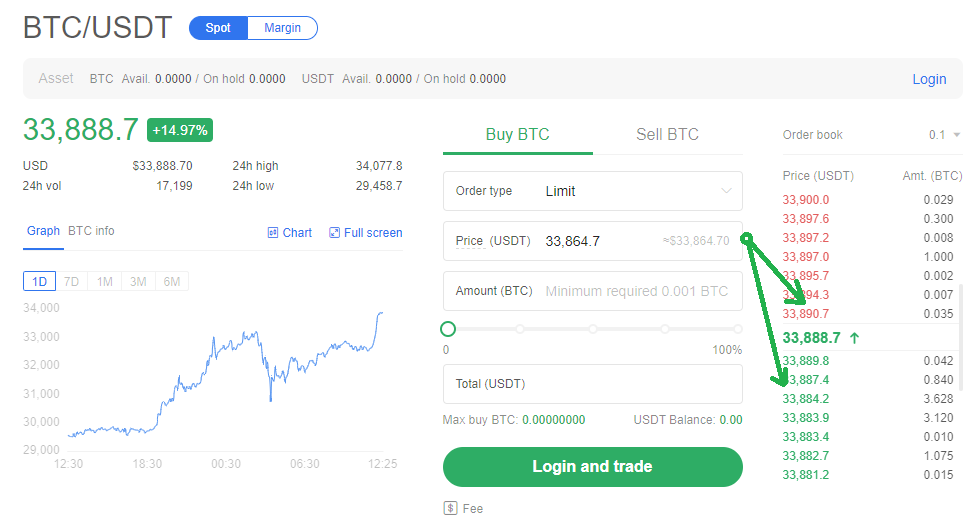

Ảnh chụp màn hình ở trên hiển thị bảng điều khiển giao ngay cơ bản cho thị trường BTC / USDT . Các mũi tên màu xanh hướng về phần sổ lệnh giao dịch (order book), nơi các yêu cầu được liệt kê có màu đỏ và giá thầu có màu xanh lục. Lưu ý cách yêu cầu thấp nhất là 33,889.7 USDT mỗi BTC trong khi yêu cầu hiển thị cao nhất (có nhiều hơn những thứ được hiển thị ở đây) là 33,890.7 USDT mỗi BTC – chênh lệch khoảng 1 USDT.

Tương tự, mặc dù giá thầu cao nhất là 33,890.7 USDT mỗi BTC và giá thầu thấp nhất có thể nhìn thấy là 33,889.7 USDT mỗi BTC, nhưng nói chung, kích thước của những giá thầu này thậm chí không cộng đến 0,5 BTC. Điều này có nghĩa là người bán có 0,5 BTC trở lên sẽ hoàn thành tất cả các giá thầu này và hơn thế nữa, nhưng giá mà người bán nhận được cho BTC của họ sẽ bị hạ xuống khi cột giá thầu được sử dụng.

Quay trở lại ví dụ trước đó của chúng tôi với các lệnh giao dịch nhỏ (mỗi đơn hàng 0,002 BTC), nếu bạn muốn bán 1 BTC trên thị trường như vậy, bạn sẽ phải trải qua 500 lần đặt giá (mỗi lần là 0,002 BTC) với các mức giá niêm yết khác nhau trước khi lệnh giao dịch của bạn lấp đầy hoàn toàn. Điều này chắc chắn sẽ dẫn đến giá lệnh giao dịch cuối cùng của bạn kém ưu đãi hơn giá tốt nhất trên thị trường khi bạn đưa ra yêu cầu, bởi vì chênh lệch giá trên 500 giá thầu đó rất rộng.

Tuy nhiên, đây là một ví dụ đơn giản về những gì xảy ra trong một thị trường không có đủ độ sâu. Độ sâu thị trường là thước đo khả năng của thị trường trong việc xử lý các lệnh lớn mà không có sự thay đổi lớn trong chênh lệch giá mua – giá bán.

Cuối cùng, hiểu những khái niệm này là rất quan trọng để thực hiện các chiến lược giao dịch của bạn và nhận được lệnh của bạn ở mức giá mong muốn.

Sổ lệnh giao dịch

Trên mọi sàn giao dịch, tất cả các giá thầu và yêu cầu đang hoạt động trên thị trường được liệt kê trên cái được gọi là sổ lệnh giao dịch, được cập nhật theo thời gian thực và phản ánh độ sâu và tính thanh khoản của thị trường. Sổ lệnh giao dịch cũng đi kèm với biểu đồ lịch sử giao dịch liệt kê các giao dịch được thực hiện thành công gần đây nhất.

Tuy nhiên, cần lưu ý rằng các giá thầu và yêu cầu xuất hiện trên sổ lệnh giao dịch đều có thể thu hồi được bởi các trader đã thiết lập chúng và chúng không được đảm bảo cho đến khi chúng thực sự được lấp đầy.

Các loại lệnh giao dịch và cách sử dụng của chúng

Sau khi đề cập đến rất nhiều khái niệm chính ở trên, bây giờ chúng ta có thể tập trung vào việc gửi các lệnh giao dịch. Mỗi khi bạn muốn thực hiện một giao dịch, bạn phải đặt một lệnh trên thị trường. Một lần nữa, bạn có thể thực hiện các yêu cầu và giá thầu hiện có hoặc tự làm.

Tùy thuộc vào mục tiêu và chiến lược giao dịch của mình, bạn có thể sử dụng nhiều loại lệnh giao dịch khác nhau có sẵn trên các sàn giao dịch. Trong hướng dẫn này, chúng ta sẽ xem xét các loại lệnh được sử dụng phổ biến nhất và ý nghĩa của chúng đối với trader.

Lệnh giới hạn

Lệnh giới hạn (limit order) là loại lệnh giao dịch phổ biến nhất và phù hợp cho cả người mới bắt đầu và các trader có kinh nghiệm. Như tên cho thấy, lệnh giới hạn cho phép bạn xác định giới hạn giá cụ thể cho lệnh mua hoặc lệnh bán của mình và thị trường sẽ chỉ khớp lệnh đó với báo giá chính xác của bạn hoặc tốt hơn.

Ví dụ: nếu bạn đặt lệnh mua giới hạn cho 1 BTC ở mức 32,254 đô la, nó sẽ chỉ được thực hiện nếu thị trường có người bán yêu cầu từ 32,254 đô la trở xuống cho 1 BTC. Tương tự, lệnh bán giới hạn có cùng chi tiết sẽ chỉ được thực hiện khi thị trường có người mua sẵn sàng trả 32,254 đô la trở lên cho 1 BTC của bạn.

Hầu như tất cá các sàn đều có tùy chọn lệnh giới hạn nâng cao hơn, được gọi là “lệnh giới hạn nâng cao – Advanced Limit Order”, cho phép bạn xác định các thông số hoặc điều kiện khác – bao gồm “chỉ đăng – Post Only “, “lệnh FOK – Fill or Kill” và “ngay lập tức hoặc hủy – Immediate or Cancel”.

Các điều kiện bổ sung này cung cấp nhiều quyền kiểm soát hơn cho các trader với các chiến lược cụ thể, cho phép họ đăng lệnh chỉ với tư cách là nhà tạo lập thị trường (tức là không phải người mua), đảm bảo lệnh của họ được lấp đầy hoàn toàn hoặc bị hủy (trái ngược với việc điền một phần), hoặc được lấp đầy ngay lập tức hoặc bị hủy (trái ngược với việc chờ đợi ở người dự thi).

Với cách thức các lệnh giới hạn cho phép các trader đặt mức tối thiểu có thể chấp nhận được và về cơ bản là ưu đãi “nhận hoặc để nguyên – take it or leave it”, chúng dễ quản lý và cho phép tính toán lãi lỗ đơn giản hơn.

Lệnh thị trường

Trong trường hợp lệnh giới hạn cho phép các trader đặt giá của riêng họ, ngay cả khi điều đó có nghĩa là phải đợi lệnh được thực hiện, lệnh thị trường (market order) được thực hiện ngay lập tức với bất kỳ mức giá nào mà thị trường sẵn sàng cung cấp.

Ví dụ: Nếu bạn muốn bán 1 BTC bằng lệnh thị trường, sàn giao dịch sẽ thực hiện lệnh của bạn ngay lập tức với mức giá tốt nhất hiện có.

Các lệnh thị trường từ bỏ quyền kiểm soát đối với các chi tiết cụ thể về giá để đổi lấy việc thực hiện ngay lập tức và được các trader ưa thích tìm kiếm các sàn giao dịch tức thì, bất kể chênh lệch về giá.

Điều quan trọng cần lưu ý ở đây là giao dịch theo lệnh thị trường rất khó có khả năng sinh lời trong các khung thời gian ngắn hơn do chênh lệch giá mua – bán. Nếu bạn cứ mua và bán liên tục theo giá thị trường, về cơ bản bạn sẽ mua cao bán thấp và hậu quả là mất tiền.

Lệnh dừng

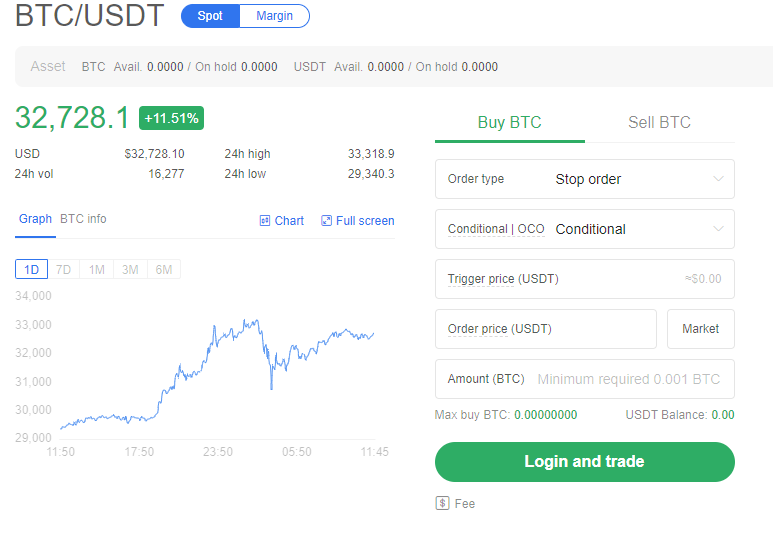

Loại lệnh nâng cao, cho phép trader xác định các điều kiện, chẳng hạn như “giá kích hoạt – Trigger Price” và “giá đặt hàng – Order Price”, khi được đáp ứng, sẽ tự động đăng lệnh mua hoặc bán trên thị trường. Các sàn giao dịch lớn hầu như hỗ trợ hai loại lệnh dừng, “có điều kiện – Conditional” và “một lần hủy bỏ – One-Cancels-the-Other” (lệnh dừng OCO).

Mặc dù lệnh dừng ban đầu có vẻ phức tạp đối với người mới bắt đầu, nhưng chúng rất hữu ích và hợp lý, khi bạn đã nắm được cách hoạt động của chúng.

Ví dụ: khi đăng một lệnh dừng có điều kiện, bạn bắt đầu bằng cách xác định giá kích hoạt. Như tên cho thấy, giá kích hoạt là ngưỡng giá kích hoạt hoặc kích hoạt đơn đặt hàng của bạn. Tuy nhiên, giá kích hoạt không phải là giá mà lệnh của bạn sẽ được thực hiện. Đối với điều đó, bạn sẽ cần xác định tham số thứ hai, giá đặt lệnh, là giá thực tế mà tại đó lệnh mua hoặc bán của bạn sẽ được đăng. Ngoài ra, để đảm bảo khớp lệnh ngay lập tức, bạn cũng có thể chọn thực hiện lệnh của mình với bất kỳ giá thị trường nào sau khi điều kiện giá kích hoạt được đáp ứng.

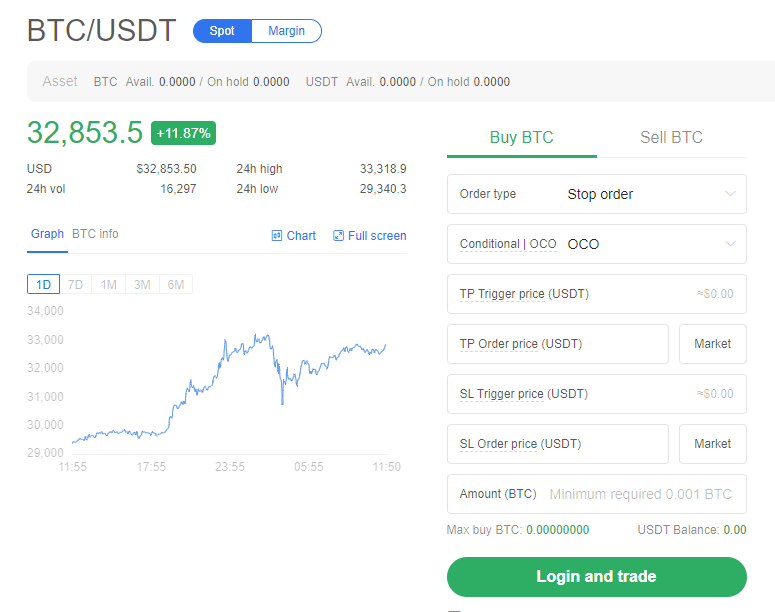

Lệnh dừng OCO hoạt động theo cách tương tự nhưng với hai bộ điều kiện (hai điều kiện kích hoạt – trigger và giá đặt lệnh – order-price) thay vì chỉ một. Loại lệnh này hữu ích nếu bạn muốn đặt lệnh bao gồm cả mức tăng và giảm của thị trường.

Ví dụ: Nếu Bitcoin đang giao dịch ở mức 32,000 đô la và chiến lược giao dịch của bạn liên quan đến việc bán 1 BTC với giá 33,000 đô la trong trường hợp tăng hoặc bán với giá 31,500 đô la trong trường hợp giảm, bạn có thể sử dụng loại lệnh OCO để thực hiện các giao dịch này. Bạn xác định một bộ kích hoạt và giá đặt lệnh giao dịch cho giá tăng và bộ kia cho giá giảm. Trong giao dịch OCO, bất kỳ bộ điều kiện nào được đáp ứng trước sẽ được thực hiện, trong khi bộ điều kiện còn lại sẽ tự động bị hủy bỏ.

Xem xét một số khái niệm được thảo luận trước đó trong hướng dẫn này, chúng ta có thể liên hệ việc sử dụng lệnh dừng có điều kiện và lệnh dừng OCO với việc nhận ra lợi nhuận kịp thời, cũng như giảm thiểu rủi ro bằng cách nhận ra lỗ sớm, ở mức có thể chấp nhận được do bạn xác định.

Mặc dù có một số loại lệnh nâng cao hơn dành cho người dùng, nhưng những loại được thảo luận ở trên sẽ đủ cho hầu hết người mới bắt đầu và trader trung gian.

Bắt đầu giao dịch

Mục đích của hướng dẫn này là cung cấp cho bạn phần giới thiệu hữu ích về giao dịch tiền điện tử, sau đó bạn sẽ có thể bắt đầu quan sát và hiểu hoạt động thị trường. Cuối cùng, bạn có thể trở thành một người tham gia thị trường – hay còn gọi là bắt đầu giao dịch và thử các công cụ và chiến lược được thảo luận ở trên.

Tuy nhiên, nhận thức về những rủi ro liên quan cũng rất quan trọng đối với người mới bắt đầu, vì thị trường tiền điện tử có rủi ro cao hơn và dễ bay hơi hơn nhiều so với thị trường truyền thống. Các trader thành công không phải lúc nào cũng đúng, nhưng họ luôn có kế hoạch và chiến lược rút lui phù hợp với mục tiêu và ham thích rủi ro.

Ông Giáo

Theo OKex

Theo dõi trang Twitter | Theo dõi kênh Telegram | Theo dõi trang Facebook